Les Echos, Laurence Boccara / Journaliste | Le 28/11

Immobilier hors de prix, vie chère, fiscalité dissuasive.... Les retraités qui s'expatrient ont tous leurs raisons et relèvent de profils socioprofessionnels très variés. Les précautions à prendre avant de faire le grand saut.

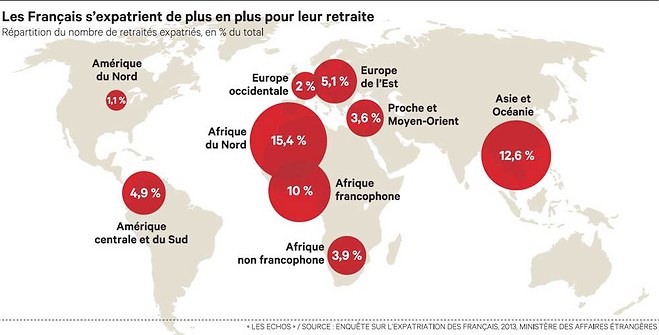

Partir vivre sa retraite à l'étranger fait rêver de plus en plus de Français. Ceux qui passent à l'acte doivent être conscients que ce changement de vie a des impacts patrimoniaux, juridiques, sociaux et fiscaux. Mieux vaut le savoir pour bien préparer son départ et son retour, et mesurer les conséquences d'un départ. L'envie d'aller voir ailleurs, d'habiter au soleil et de profiter d'un meilleur pouvoir d'achat sont les principaux motifs des candidats au départ.

« Certains retraités se délocalisent aussi pour cause de pression fiscale mais ce n'est pas la seule raison », précise Olivier Rozenfeld, président associé du groupe Fidroit. Avant de s'envoler vers d'autres contrées, le retraité doit évaluer les incidences patrimoniales, juridiques, fiscales et sociales d'un changement de résidence.

L'impact patrimonial

Avant de quitter la France, la remise en ordre du patrimoine s'impose. D'abord parce qu'une fois considéré comme non-résident fiscal, la détention de certains placements n'est plus autorisée. C'est par exemple le cas du livret de développement durable (LDD) et du livret d'épargne populaire (LEP). Il faut donc penser à les clôturer. « Depuis 2012, le plan d'épargne en actions (PEA) peut être conservé, mais il est interdit de l'abonder si le titulaire réside en dehors de l'Union européenne », précise Christophe Chaillet, directeur de l'ingénierie patrimoniale chez HSBC France. Afin d'être considéré comme non- résident fiscal, le contribuable doit s'établir définitivement hors de France et y résider au moins 183 jours par an, aussi, « il est nécessaire de réfléchir au sort de la résidence principale : faut-il la vendre ou la louer ? L'avenir des biens locatifs est également à étudier, d'autant plus que l'imposition des revenus fonciers va continuer de s'effectuer en France », précise Olivier Grenon-Andrieu, président du groupe Equance. Attention de ne pas conserver trop de revenus perçus en France. S'ils contribuent à une part importante des ressources du retraité expatrié, alors le fisc pourrait remettre en cause ce statut de non-résident fiscal.

L'impact fiscal

Quitter la France ne signifie pas ne plus payer d'impôts dans ce pays. Les biens immobiliers situés dans l'Hexagone continuent d'y être imposés. « Rappelons que l'administration fiscale permet le paiement différé de l'"exit tax" sous certaines conditions pour les détenteurs d'importants portefeuilles de titres de société », souligne Christophe Chaillet. Tous les autres placements mobiliers sont taxés dans le « nouveau » lieu de résidence. Même traitement pour les pensions de retraite versées à l'étranger.

Bien sûr, le traitement fiscal varie d'un pays à l'autre. Pour en savoir davantage, il convient de se référer à la convention bilatérale signée entre la France et le nouveau pays de résidence. Ce texte évite la double imposition du contribuable et précise les règles fiscales en vigueur en matière d'imposition des pensions, des revenus et de l'ISF. A part le Portugal et le Maroc, qui affichent des régimes avantageux pour les retraités (lire ci-dessous), on ne gagne pas toujours fiscalement à changer de pays. Pour ceux qui sont assujettis à l'ISF, le fait de devenir non-résident fiscal implique que les valeurs mobilières et les contrats d'assurance-vie sortent de l'assiette de cet impôt payable en France. Quant à l'abattement de 30 % concernant la résidence principale, il n'est plus applicable.

L'impact juridique

Mieux vaut aussi prévoir une (re)distribution de son patrimoine. Il faut, si besoin, procéder à des donations, notamment si les enfants restent en France. Il faut aussi envisager les scénarios en cas de décès. « La rédaction d'un testament permet d'organiser à sa convenance le partage de ses avoirs », explique Stéphanie Gaillard-Serougne, notaire à Paris. Si l'on achète un bien immobilier dans son nouveau pays de résidence, il faudra aussi penser à effectuer la même démarche auprès d'un notaire local. A compter du 17 août 2015, les particuliers qui vivent dans un des 28 pays de l'espace européen ou qui disposent d'un bien immobilier dans ces nations pourront choisir le droit qui sera applicable à leur succession. Jusqu'à aujourd'hui en cas de décès, ce sont les lois nationales qui s'appliquent de façon morcelée, selon la localisation géographique des biens et des avoirs du défunt. A compter de cette date, une seule et même loi concernera la totalité du patrimoine, à la fois ses biens meubles et immobiliers. Par défaut, ce sera celle de la dernière résidence habituelle du défunt qui sera applicable s'il n'a pas opté pour la loi nationale (lire page 39).

Ainsi, la personne de nationalité française qui vit ou qui s'apprête à partir vivre dans un pays de l'Europe doit s'interroger sur l'intérêt ou pas de bénéficier, en cas de décès, de la loi de son pays de résidence ou d'origine. Dans ce dernier cas, il faudra le prévoir dans un testament. Les conséquences juridiques pour la famille découleront de cette décision importante. Partir à l'étranger a aussi des incidences sur le régime matrimonial, notamment s'il n'y a pas eu dans le passé de contrat de mariage. Mieux vaut demander un conseil à son notaire.

Solder tous les abonnements en France (téléphone, EDF, etc.).

Demander un permis de conduire international (valable trois ans).

Avertir le fisc français et celui du pays de résidence de sa nouvelle adresse.

Prévenir sa caisse de retraite afin de percevoir sa pension à l'étranger.

Obtenir si besoin un visa permettant un séjour de longue durée.

S'affilier au régime de sécurité sociale du pays d'arrivée (notamment dans l'Union européenne), afin d'accéder au système de soins local.

Engager les démarches pour ouvrir un compte bancaire dans le pays de résidence.

Conserver des liquidités sur un compte en euros (si le pays de résidence utilise une autre devise). Cela sera utile en cas de passage ou de retour définitif en France.